来源:《中国征信》2018年第2期。

作者:介玮,中国电信股份有限公司云计算分公司大数据事业部,运营商暨风控部总监。

林美娟,中国电信股份有限公司云计算分公司大数据事业部,运营商暨风控部产品经理。

中国电信以运营商数据为基础,引入多维度外部数据支撑,通过对金融业务的深度分析和研究,于2016年建立了一套中国电信金融大数据风控管理系统(以下简称风控管理系统)。该系统可有效应用于金融分期业务中,提高用户信用评估的准确性,降低用户延期风险,促进金融分期业务稳健发展。

风控管理系统介绍

数据的实时汇聚及应用

风控管理系统以传统的运营商数据为主,实时汇聚用户通讯行为、上网行为、位置轨迹等,辅以海量、多维度、实时的外部数据,引入用户身份特质、行为偏好、交际关系、履约能力等相关数据,采用先进的建模技术,使得对用户的评估更加全面、立体、完善、快捷,为金融机构提供信用评估分析,促进消费金融快速、健康发展。

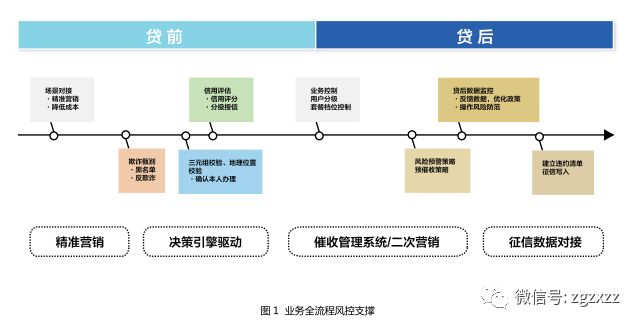

结合信用分期业务贷前、贷中、贷后的关键环节,风控管理系统引入不同维度的用户数据,分别实现贷前信息核验风险评估、贷中风险变化探针、贷后违约预警,旨在通过风险识别、预测和衡量,选择有效的手段,以尽可能降低违约成本,有计划地处理风险,保障业务安全稳定运转。

特有的算法模型

用户信用评分体系关键要素如下:

信用评估模型。采用逻辑回归、神经网络及决策树算法,建立号码自然属性、消费能力模型、终端模型、客户属性模型、稳定性模型及朋友圈模型六大类指标模型,对用户进行综合评分,即加权综合评分。

模型因变量。包括目标因变量的表现时间段;目标因变量的定义;顾客群的细分;样本数据的清理等。

模型输入变量。信用评分模型的变量——结合电信数据及外部消费、金融、银行等历史数据对用户信用的评估。

模型框架与基准值。模型框架的选择——以逻辑回归、神经网络及决策树算法为基础,构建数据挖掘评分体系。

模型输出结果。模型变量的选择规则为:WOE和Information Value;变量选择流程直观,统计上显著,业务上合乎要求;对最终模型结果贡献透明。

模型的检验。模型结果的验证规则为:数据分组(模型开发数据/模型验证数据);统计指标(KS, ROC, PSI,Lift, Di-vergence, Characteristics Analysis等);与基准模型比较。

自主研发的反欺诈模型

针对金融授信领域的各类欺诈行为,如信用欺诈、交易欺诈等,中国电信结合运营商实时数据,自主研发反欺诈模型,构建欺诈行为基因图谱,从源头上防止欺诈行为的发生。

在反黑联盟生态共享大环境下,千万量级黑/灰名单实现动态更新,覆盖范围更全面,精准过滤高风险用户。风控管理系统借助独有的关联维度挖掘、专业的欺诈团伙识别、科学的量化分级模型、严格的金融场景验证,实现人+手机+设备+IP关联维度的深度打通,风险排查更深入,构建无缝的反欺诈体系。

此外,运营商违约用户的实时数据,还可以形成风险关联的初步种子;中国电信依托先进的关联网络算法和丰富的用户数据,识别用户之间潜在的关联,及时发现申请用户与已违约用户之间的关联关系,有效降低团伙恶意违约风险。

风控管理体系依据特有算法模型,对信用分期业务从贷前、贷中和贷后各环节进行严格监测,实现对用户的全流程风险监控。

风控管理系统的特点

结合运营商独有的高价值密度的海量数据资产及多维度的外部数据所建立的风控管理系统,可协助金融行业全面提升风险管控水平,及时应对市场变化,在风险管理、产品及服务三个方面助力征信系统提升。

风险管理数据化

伴随互联网经济的发展及其对线下经济的渗透,未来所有的信息都将是可数据化、可被记录的,运营商数据将为金融行业补全征信信息,全面提升各类机构风险管理和控制能力。

产品亲民化

面向广大具有小额、分散、无担保、无抵押等特点的客户,金融机构通过运营商数据洞察全面市场信息,可有效控制成本,及时应对市场变化,促进金融产品迭代更新。

服务精准化

凭借大数据拓宽企业的服务能力、服务广度和宽度,如精准广告投放、实时在线审批、精准客户礼品发放等服务,有效提升服务质量和服务效果,实现“知名度”向“美誉度”的转化。同时,金融机构借助运营商数据能力,可促进产品向细分市场的深度垂直化拓展,不断从行业和用户进行垂直划分,最终实现金融产品的行业垂直化与用户层级的垂直化。

中国电信与征信系统的合作探索

自2016年起,中国电信与人行征信中心开始就双方在个人征信和运营商大数据业务方面的合作进行深入接触。按照合作构想,中国电信向征信中心进行报送风控管理系统在业务开展中形成的客户信用信息,继而导入后者所运行和管理的征信系统。在合作中,运营商发挥大数据在个人征信业务方面的价值,切实参与到个人征信体系中,能够有效填补个人征信市场的空白。双方合作是在社会信用体系建设进程中的有益探索。

双方合作具备如下特征:

合法合规性

电信大数据来自于通信网络所产生的各类业务状态、话单、消息、位置等数据。中国电信非常注重对隐私、秘密类信息的保护,在实现数据跨界、业务服务跨界、外部其他数据调用的同时,遵守相应法律法规,积极致力于用户信息和个人信息保护。按照《个人信息保护国家标准》、《网络安全法》等法律的相关条款,在个人信息数据的收集、使用中征得被收集者同意,并获得用户个人授权。提供的大数据服务符合《大数据运营安全管理办法》和《中国电信云公司大数据事业部产品安全运营管理办法》等规范。

互联互通性

双方的合作建立在合法合规、互利共赢的基础上,旨在实现中国电信的业务支撑系统与征信系统(金融信用信息基础数据库)互联互通。按照合作规划,第一阶段中国电信客户缴费、欠费用户相关数据实时纳入征信系统,待条件成熟后中国电信业务支撑系统能查询征信系统中相关不良信息,征信中心在系统接入、数据报送、用户管理、异议处理等方面向中国电信提供必要的技术支持和业务咨询。

可查可控性

中国电信向征信系统报送中国电信业务开展中形成的无争议的信息主体商务信用信息(包括相应的身份识别信息)。征信中心将中国电信报送的商务信用信息纳入征信产品,提供给征信系统的各类用户使用。征信中心跟踪中国电信提供的商务信用信息应用成效,并定期反馈中国电信。征信中心经测试认为中国电信提供的数据质量合格后,未来也可向中国电信提供征信产品或服务;中国电信依法依规使用征信产品或服务,并接受征信中心核查。

征信中心与中国电信在大数据风控方面合作的积极探索,充分发挥了合作双方在各自服务领域的资源优势,实现信息共享,加强金融信用信息基础数据库的建设与应用,有利于提高社会信用意识和诚信水平,必将为推动社会信用体系建设做出积极贡献。

征信宝官网

征信宝官网